原标题:富士康复工背后的5G大战:换机潮提前、供应链吃紧、芯片商打架

图片来源:视觉中国

记者 | 投中网 费雪

富士康郑州园区,作为全球最大的iPhone组装工厂,员工78万人,供应全球超过四成的iPhone产品。但受疫情影响,这个有着数万员工的工厂,一度只有10%的工人回到岗位。

为了鼓励复工,该厂将入职奖升至7000元。此外,富士康官方宣布,已聘请中国工程院院士、著名呼吸病学专家钟南山担当集团新冠肺炎防疫及复工总顾问。

复工成了富士康的老大难,作为全球最大的消费电子代工厂,一方面劳动力密集:Wind数据显示,截止2018年底,工业富联(601138.SH)的员工总数25万人,其中近19万人均是生产员工,难以复工对生产影响严重;另一方面,富士康急于复工,甚至不惜搬出钟南山院士,背后是消费电子尤其是手机的产能吃紧。

苹果称,受疫情影响,全球iPhone供应紧张,截至3月份一季度营收目标将无法实现。天风证券分析称,疫情或将导致iPhone12延期推出,并预计2020年一季度的iPhone出货量将下降10%。

2020年,正是手机换机潮的大年。5G手机频繁发布,上游元器件产能吃紧,反映出整个产业链和下游消费者的换机需求形成共振,运营商、芯片厂商、手机厂商和零部件厂商都在紧锣密鼓,迎接2020年5G换机潮的到来。

手机芯片厂商先“打架”

一位不愿具名的分析师对投中网表示,一般来说,终端芯片会滞后于通信网络的建设,而新机推出则需适应芯片的进度,但这次以华为为首的手机芯片厂商行动非常迅速。目前5G才刚起步就有5G手机可以用,在4G时是先有4G网络后有4G手机,现在的5G比4G进度更快。

在手机厂商频繁推新机背后,是各大芯片厂商争相卡位,从高通和联发科两大寡头垄断,到高通、联发科、三星、紫光等“战国”时代,5G手机的普及也将推动芯片厂商竞争格局变革。

2019年12月,高通发布骁龙865移动平台,这是高通最高端的5G移动平台,采用是第二代5G调制解调器及射频系统——骁龙X55。

高通称,骁龙865移动平台是全球最先进的移动平台,可以为旗舰终端提供一系列突破性特性,包括十亿像素级拍摄、Snapdragon Elite Gaming支持的端游级特性,以及第五代高通人工智能引擎AI Engine支持的直观交互体验。

2月26日,高通公司宣布,迄今为止已有超过70款采用骁龙865的5G终端设计已发布或正在开发中,包括华硕、黑鲨、富士通、iQOO、联想、努比亚、OPPO、realme、Redmi、三星、夏普、索尼、vivo、小米和中兴等全球多家手机品牌。

同一天,2月26日,紫光展锐发布了新一代5G SoC移动平台 — 虎贲T7520。该芯片基于展锐5G技术平台马卡鲁开发,是其第二代5G智能手机平台,采用6nm EUV制程工艺,在提高性能的同时,功耗得以再创新低。

据展锐方面介绍,该产品集成了全球首颗支持全场景覆盖增强技术的5G调制解调器,可拓展大带宽4G/5G动态频谱共享专利技术,使运营商在现有4G频段上能够部署5G,同时相比上一代7纳米工艺,6纳米 EUV晶体管密度提高了18%,芯片功耗降低8%。

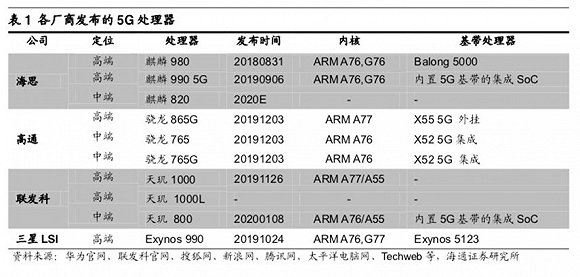

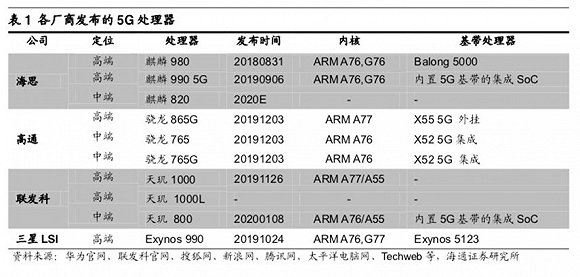

2019年以来,各大厂商集中发布5GSoC方案,目前来看,已经推出手机5G基带芯片的公司分别是华为、高通、三星、联发科和紫光展锐。除了高通之外,其他四家都推出了集成了基带芯片的5G SoC芯片。

其中,华为海思麒麟990最先发布并已成功应用于Mate 30和荣耀V30 5G手机,联发科发布了首款5G SoC—天玑 1000,华为芯片仅供自家使用,而vivo在去年12月发布了搭载三星合作研发的Exynos980基带芯片手机,小米则刚刚发布了高通骁龙865的小米10。

兴业证券称,在“去美化”效应之下,从联发科在第一时间就拿到华为、Oppo、Vivo及小米5G手机新品开发案,预期联发科 sub-6GHz 5G单芯片解决方案 2020 年有先天优势,高通全球市占率恐面临一定压力;三星锁定中阶市场的 Exynos 980有希望取代 Snapdragon X55 整合型解决方案。未来推动2020年全球5G手机市场上看逾2亿支高目标成长动能,仍需依赖中阶5G手机的出现,也是目前高通、联发科及紫光展锐积极卡位的市场地盘。

5G手机大规模商用

“5G手机换机潮”的提前到来主要受益于多方面因素。首先在网络覆盖方面,目前北京、上海、广州、杭州等城市城区已实现5G网络连片覆盖,按计划5G将在年内覆盖全国40多个大中城市。

另一方面,5G套餐价位低于预期,近日三大运营商发布的5G商用资费套餐普遍128元/月起,对很多用户来说是接受的区间;最重要的是,5G手机价格也刺激了消费者的换机需求。

2018年12月,小米旗下Redmi正式发布Redmi首款5G手机RedmiK30系列,起售价1999元,使得5G手机迅速下探至2000元档位,有助于促进5G换机潮加速到来。

上述分析师对投中网表示,参考4G换机时期,当4G手机售价降至2000元以下后,4G手机渗透率开始迅速提升。

据GSMA此前预测,2020年全球将有170家运营商实现5G商用,主要国家和地区都会覆盖5G网络,5G用户数将达1.7亿;到了2025年,全球5G用户数将达17.7亿。

对于上述换机潮的来临,各大手机厂商无不抓紧机会,希望通过多系列的5G手机承接换机潮。根据中国信通院数据,我国2019年7月份开始陆续有5G手机销售, 2019年累计上市35款,2019年累计销售1377万部。

在2019年下半年,主要手机厂商已相继发布5G手机,不过受限于商用初期缺乏规模化效益,以及5G芯片方案较少,各大品牌5G手机都集中在旗舰机型中,价格相对较高。但是进入2020年,随着各大芯片厂商纷纷推出或者升及5G方案,在规模化效益下,5G市场或将进入爆发期。

以华为为例,2020年计划执行机海策略,推出涵盖多个价格带的5G手机,约10多款5G高阶、中阶手机新品已经通过认证;小米雷军则表示,今年将会是5G手机换机的关键之年,全年至少要推出10款5G手机。

运营商也积极助推5G到来:中国电信要求从2020年起,所有5G终端不允许存在CDMA频段和制式,同时要求不允许存在VoLTE开关,以加速CDMA退网。

中国移动发布《中国移动2020年终端产品规划》显示,其预计2020年5G手机市场规模将超过1.5亿部,到2020年年末,5G手机价格将进一步降低至1000-1500元,5G手机市场销量将超过4G手机。

中国移动终端公司副总经理汪恒江预计,2020年第一季度,多家芯片平台推出多价位段产品;第二季度低价位芯片推出,方案厂商进场,拉动5G手机价格下探。在终端方面,第一季度各厂商将推出高价位产品;6月至7月间,2000元左右5G手机推出;第四季度5G手机价格下降至1000元至1500元。”

同时,各大调研机构纷纷上修对未来5G手机出货量预期,其中,IDC 预估 2023 年全球5G手机到4亿部,而Canalys则预估5G手机未来五年将达19亿部,凯基投顾预估5G手机渗透率将由2019年的1%提高至2020年的18%(约2.8亿部)。

在5G助推之外,我国智能手机市场在经历了出货量连续四年下降之后,也迎来了自然的换机周期:2019年我国智能手机出货量3.89亿部,同比下降6.2%,创下9年新低。

产业链上游释放信号

手机通讯行业占据半导体应用下游约1/3市场,对整个电子产业的需求带动十分重要。根据SIA数据,2018年通信(含手机)占据半导体31%的市场应用份额,手机行业是电子产业下游重大需求动力。

从地域分布来看,大陆、台湾、韩国、日本在全球电子元器件制造业承担重要角色。随着下游需求拉动,全球半导体周期上行,存储、面板、元器件价格纷纷启动。

在代工和封测方面,受手机厂商和芯片厂商拉动最明显的当属制造端。作为全球顶级晶圆代工厂商,台积电的财务营收变化部分反映半导体行业的景气度情况,其在2019年三季度的营收无论是环比还是同比都实现了两位数的成长,公司将其归功于高端智能机以及高性能计算产品带动的7nm制程收入的贡献。在2019年第四季度,台积电的智能手机业务环比大增16%,推动收入增长和毛利率提高。

从去年底开始,半导体制造端就开始产能紧张的情况,产能满载,订单饱满,甚至出现部分厂商将订单外包的情况。以台积电为例,台积电的7nm产能已经满载,导致新客户订单交付期大幅延长,从之前的2个月变成了6个月。除了7nm工艺产能告急,16nm、12nm以及10nm也供不应求。

据爆料,由于台积电的先进制程产能供不应求,高通为了确保晶圆体产能问题,将骁龙865与骁龙765分别交由台积电和三星同时生产。

中国大陆方面,中芯国际(HK0891)、华虹半导体(HK1347)、华晶等晶圆厂稼动率也满载,收入增长。根据最新披露,华虹半导体公司旗下三厂产能利用率至三季度已提高到96.5%,接近满载,5G终端需求使得通讯市场收入增长两位,是8寸厂主要增长动力来源;中芯国际在四季度财报中披露,当季产能利用率高达98.8%,比上年同期提高近9个百分点。

为了应对下游需求和释放产能,代工厂纷纷扩大资本开支,这是半导体行业回暖的重要标志。

台积电率先推进大幅资本开支提升,其2019年资本开支提升至148亿美元,2020年预期150~160亿美元,为历史最高资本开支。

此外,5G芯片需要使用先进的封装技术,封测端也开启资本开支大幕。晶方科技(603005.SH)、通富微电(002156.SZ)定增扩产,产能快速增加;华天科技(002185.SZ)2020年开启南京厂;长电科技(600584.SH)公告2020年固定资产投资计划节奏比以往加速,全年预计至少30亿,其中至少14.3亿针对重点客户。

制造端高景气将直接带动半导体设备的回暖。根据ASML公司发布的财报,2019年全年一共出货了26台EUV 光刻机,预计 2020 年交付35台EUV光刻机,2021年则会达到45台到50台的交付量,是2019年的两倍左右。

根据SEMI预测,2019 年全球半导体设备销售金额为 576 亿美元,同比下滑 10.5%,2020年有望逐渐回暖,增速为 5.5%,达到 688 亿美元;2021年在创立新高,达到688亿美元。

在中游的电子元器件领域,则开始了新一轮的涨价周期。

从长周期看,全球电子行业存在周期性规律,主要受影响变量包括全球宏观经济景气度、下游终端需求等,比如2012-2014年,智能手机高增速和2016-2017 年,智能手机换机高峰期和汽车电子高增速带来的景气周期。

内存价格是半导体行业的重要指数,表征了整个行业的景气度,Wind数据显示,12月至今DXI指数上升5298点,涨幅30%;4Gb DRAM价格已经攀升至1.872美元,从12月至今涨幅25%,本轮内存价格上涨以来新高。

以价格对供需最为敏感的被动元件为例,据中国台湾媒体报道,因疫情复工不足,供应严重萎缩,被动元件的全球巨头国巨电子计划3月将芯片电阻价格提高7-8成。

风华高科是被动元件的国内龙头,产品包括MLCC、片式电阻器、片式电感器、陶瓷滤波器等被动元器件,是国内主要的芯片电阻生产商之一,其股价在2月24日和2月25日连续两日涨停。

手机是MLCC下游最重要的领域,占比高达38%,5G相比4G手机单机MLCC用量提高了30%,有望带动MLCC需求持续增长。根据村田预测,预计到2024年智能手机MLCC的用量相比2019年提高50%。

天风证券认为,电子元器件行业价格整体在2019年下半年进入反转周期,此前产品价格和毛利率已经到达底部水平,根据不同行业的供需格局、竞争结构来看,部分行业率先步入价格上行周期,例如MLCC、LCD和存储芯片(特别是存储芯片),部分行业目前价格已经探底,处于最后的库存去化的阶段。